热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:CFC商品策略研究

作者 | 中信建投期货研究发展部 陈宇灏

本报告完成时间 | 2026年1月23日

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

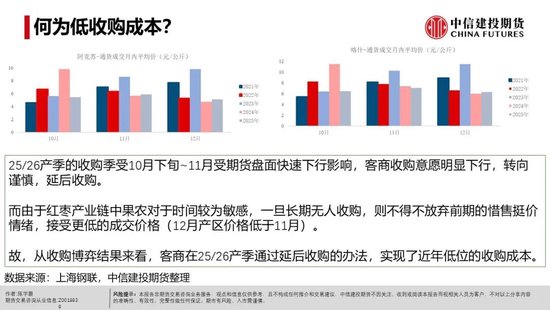

25/26产季的收购季受10月下旬~11月受期货盘面快速下行影响,客商收购意愿明显下行,转向谨慎,延后收购。

而由于红枣产业链中果农对于时间较为敏感,一旦长期无人收购,则不得不放弃前期的惜售挺价情绪,接受更低的成交价格(12月产区价格低于11月)。

故,从收购博弈结果来看,客商在25/26产季通过延后收购的办法,实现了近年低位的收购成本。

参考郑商所官网以下几篇报道:

《2025年10月31日,天山网:郑商所兵团二师红枣“保险+期货”项目启动》

《2026年1月4日,观新疆:二师铁门关市:“保险+期货”助力枣农稳收增收》

《2026年1月14日,一师13团微平台:十三团红枣“保险+期货”助力枣农增收》

二师最终每亩地赔付231.98元,一师13团每亩地赔付约214.55元(“34亩地赔了7295块” )。

这些报道亦侧面印证了本产季客商收购成本相对偏低的情况。

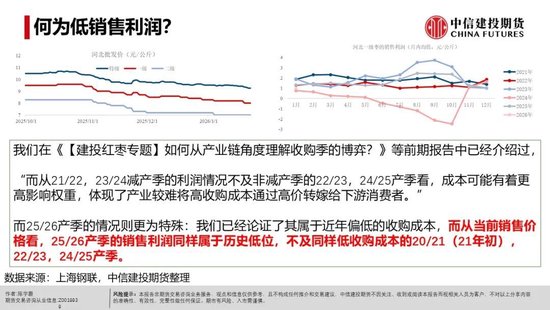

我们在《【建投红枣专题】如何从产业链角度理解收购季的博弈?》等前期报告中已经介绍过,

“而从21/22,23/24减产季的利润情况不及非减产季的22/23,24/25产季看,成本可能有着更高影响权重,体现了产业较难将高收购成本通过高价转嫁给下游消费者。”

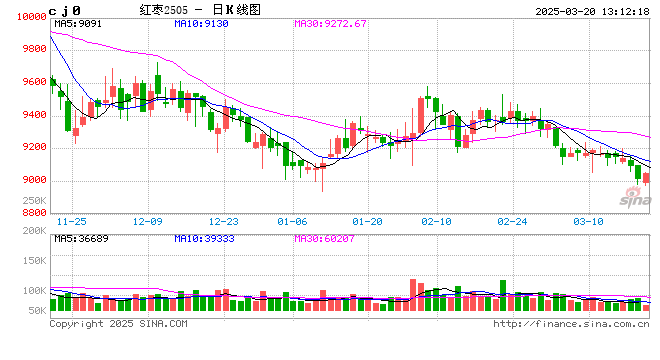

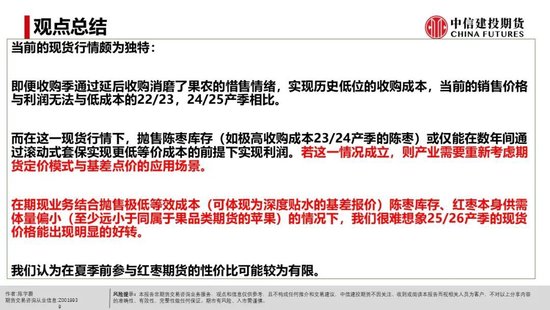

而25/26产季的情况则更为特殊:我们已经论证了其属于近年偏低的收购成本,而从当前销售价格看,25/26产季的销售利润同样属于历史低位,不及同样低收购成本的20/21(21年初),22/23,24/25产季。

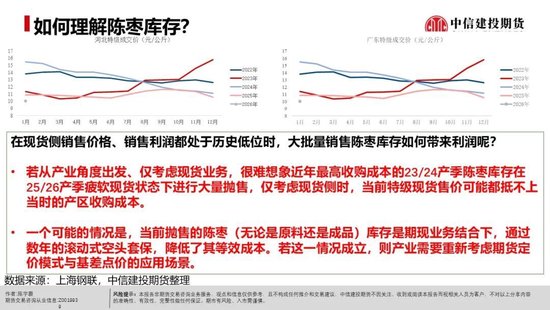

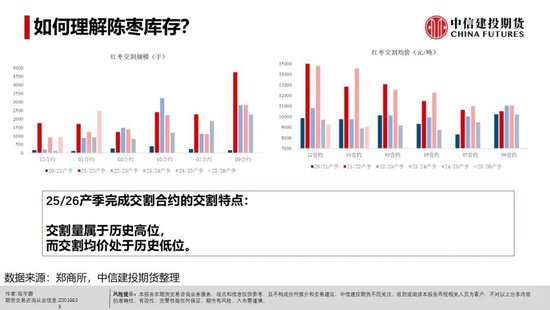

在现货侧销售价格、销售利润都处于历史低位时,大批量销售陈枣库存如何带来利润呢?

•若从产业角度出发、仅考虑现货业务,很难想象近年最高收购成本的23/24产季陈枣库存在25/26产季疲软现货状态下进行大量抛售,仅考虑现货侧时,当前特级现货售价可能都抵不上当时的产区收购成本。

•一个可能的情况是,当前抛售的陈枣(无论是原料还是成品)库存是期现业务结合下,通过数年的滚动式空头套保,降低了其等效成本。若这一情况成立,则产业需要重新考虑期货定价模式与基差点价的应用场景。

在期现业务结合抛售极低等效成本(可体现为深度贴水的基差报价)陈枣库存、红枣本身供需体量偏小(至少远小于同属于果品类期货的苹果)的情况下,我们很难想象25/26产季的现货价格能出现明显的好转。

我们认为在夏季前参与红枣期货的性价比可能较为有限。

研究员:陈宇灏

期货交易咨询从业信息:Z0019939

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远

富灯网提示:文章来自网络,不代表本站观点。